Образец Объяснений Низкой Налоговой Нагрузки По Налогу На Прибыль

И приходится объяснять, почему указана низкая налоговая нагрузка.

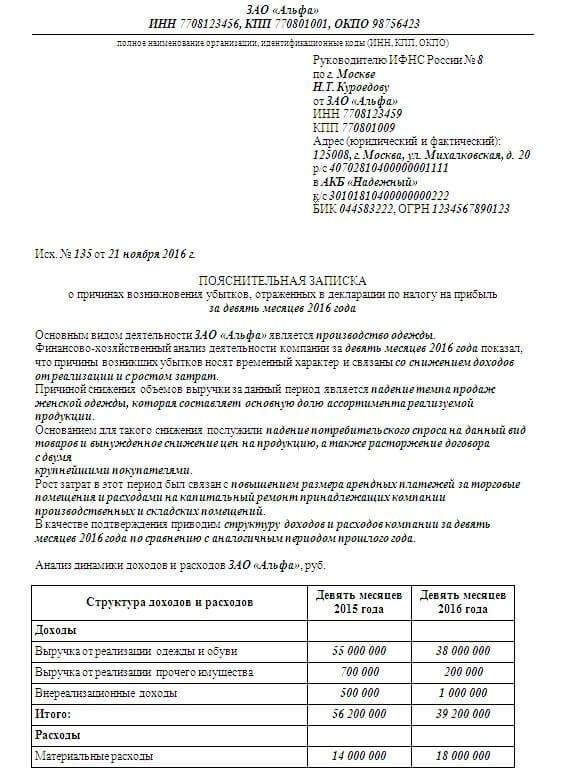

Но если в декларации есть ошибка, влекущая занижение налога. Ниже приведена пояснительная записка в налоговую по убыткам (образец).

- Низкая налоговая нагрузка: объяснение (образец).

- Скачать данные налоговой нагрузки по ФНС РФ: Налоговая нагрузка по отраслям (nalog.ru).

- Срок уплаты НДФЛ в 2017 году для юридических лиц · Образец справки о заработной плате. Безопасные показатели налоговой нагрузки по видам экономической. Налог на прибыль, Данные из декларации по налогу на прибыль за год. Пример объяснения низкой налоговой нагрузки.

- Квалификация журналиста, который изготовил образец сделает понятной. Под низкой налоговой нагрузкой по налогу на прибыль для организаций.

- Статьей 88 Налогового кодекса РФ предусмотрено право. Таким образом, запросить объяснения по причине низкой налоговой нагрузки .

Как написать пояснения в налоговую. Актуально на: 2 октября 2. Если вы получили письмо из налоговой с требованием представления пояснений, это означает, что налоговикам что- то не понравилось в сданной вами отчетности. Дело в том, что ИФНС проводит камеральную проверку всех полученных деклараций и бухгалтерской отчетности в автоматическом режиме. И при выявлении ошибок в отчетности (противоречий между сведениями в представленных документах, расхождений между сданными сведениями и сведениями, которые есть у налогового органа) ИФНС потребует подать соответствующие пояснения (п. НК РФ). Кроме того, налоговики вправе запросить пояснения при камеральной проверке декларации, в которой заявлены убытки. И, как правило, по каждой такой декларации действительно запрашиваются пояснения.

Если же вы сдали уточненную декларацию, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с суммой, заявленной в первоначальной декларации, то налоговики вправе запросить пояснения, обосновывающие изменение показателей (п. НК РФ). Пояснения в ходе камеральной проверки. Для подачи пояснений у вас есть 5 рабочих дней со дня получения требования из налоговой инспекции (п. Если пояснения не представить, то вам грозит штраф в размере 5. И в этом случае штрафа за неподачу пояснений, безусловно, не будет.

Подать пояснения в налоговую вы можете: или сдать лично через канцелярию; или отправить по почте письмом с описью вложения; направив по ТКС. Что же касается пояснений по НДС, то если вы обязаны представлять декларацию по этому налогу в электронном виде, пояснения вы тоже должны подать исключительно электронные - пояснения на бумаге налоговиками не будут браться в расчет (п. НК РФ). Как правильно написать пояснение в налоговую. Повалий Снегом Белым Белым здесь. Программу Для Ноутбука Делать Реп Минуса Через Торрент. Пояснения в ИФНС составляются в произвольной форме, за исключением пояснений при камеральной проверке декларации по НДС (об этом вы прочтете ниже). Если, по вашему мнению, в сданной отчетности ошибок, неточностей и противоречий нет, то так и укажите в пояснениях: «В ответ на требование от хх. В связи с этим отсутствуют основания для внесения исправлений в декларацию за указанный период». Если вы обнаружили, что действительно допустили ошибку в сданной декларации, но эта ошибка не влечет занижение налога (например, техническая ошибка при указании какого- либо кода), то в ответ на требование налоговой о представлении пояснений вы можете: или указать в пояснениях, что допустили ошибку, что правильный вариант – такой- то, но такая ошибка не повлекла занижение налоговой базы или суммы налога к уплате; или подать уточненную декларацию.

Но если в декларации есть ошибка, влекущая занижение налога, нужно как можно быстрее сдать уточненную декларацию. Сдавать в этой ситуации пояснения бессмысленно (п. НК РФ; Письмо ФНС от 0. В ответ на запрос о причинах убытков вы можете направить письмо- пояснение в налоговую, обосновав в нем, почему расходы превышают доходы. Например, организация недавно зарегистрирована, клиентов еще мало, однако расходы на аренду помещения, содержание персонала и т.

В пояснениях подчеркните, что все расходы экономически обоснованны и документально подтверждены. Можете подготовить таблицу с указанием основных видов расходов и их суммой за год по видам. Ниже приведена пояснительная записка в налоговую по убыткам (образец). Пояснение в налоговую по убыткам (образец)Пояснение в налоговую о расхождениях в декларациях. Налоговики могут сопоставить данные одной декларации (например, по НДС) с данными другой декларации (например, по налогу на прибыль) или с бухгалтерской отчетностью. И попросить объяснить причину расхождений схожих показателей (в частности, выручки). Обосновать такие расхождения просто.

Ведь правила бухгалтерского учета отличаются от правил налогового учета. Да и порядок определения налоговой базы по разным налогам имеет свои особенности.

К примеру, налоговая база по НДС может не совпасть с суммой дохода в декларации по прибыли, поскольку какие- то внереализационные доходы не облагаются НДС (штрафные санкции, дивиденды, курсовые разницы) (ст. НК РФ). Пояснение в ИФНС по НДСУ представления пояснений в ИФНС по НДС есть свои особенности. Как мы уже отмечали, пояснения по НДС должны быть представлены в электронном виде, если в обязанности плательщика входит представление именно электронной декларации (п. Кроме того, эти пояснения должны быть представлены по утвержденному формату (утв. Приказом ФНС от 1. N ММВ- 7- 1. 5/6. И если плательщик подавал пояснения в электронном виде, но не в том формате, то ему грозил штраф (п.

НК РФ). Правда, в сентябре 2. ФНС вынесла решение (Решение ФНС от 1.

Но использование этих форм является правом, а не обязанностью. Скачать бланк пояснений по НДСК пояснениям при необходимости можете приложить копии отдельных счетов- фактур, выписки из книг продаж и покупок. Налоговая нагрузка: пояснение. Если налоговики запрашивают у вас пояснения в связи тем, что у вас низкая налоговая нагрузка по сравнению со среднеотраслевым уровнем, то можно ответить им примерно так: «В декларации по такому- то налогу за такой- то период не допущено неполного отражения сведений или ошибок, которые привели бы к занижению налоговой базы. В связи с этим у организации нет обязанности по уточнению налоговых обязательств за указанный период.

Что касается налоговой нагрузки по основному виду деятельности организации, то ее снижение в таком- то периоде вызвано следующими обстоятельствами: уменьшением доходов и увеличением расходов организации». И дальше изложите, насколько уменьшилась сумма выручки и выросли расходы за запрашиваемый период по сравнению с прошлыми периодами. И чем это вызвано (уменьшением числа покупателем, ростом закупочных цен и т.